中國企業報集團主管主辦

中國企業信息交流平臺

據《經濟參考報》記者統計,今年以來上市公司持有理財產品的數量和合計認購總額同比出現大幅下滑。分析人士表示,這一情況的出現,可能因為利率下降導致的理財產品收益下降。同時,記者還注意到,不少上市公司理財過程中意外“踩雷”,導致收益無法兌現甚至本金無法回收,還有部分公司因購買理財產品遭到監管層問詢。

認購總額同比大幅下滑

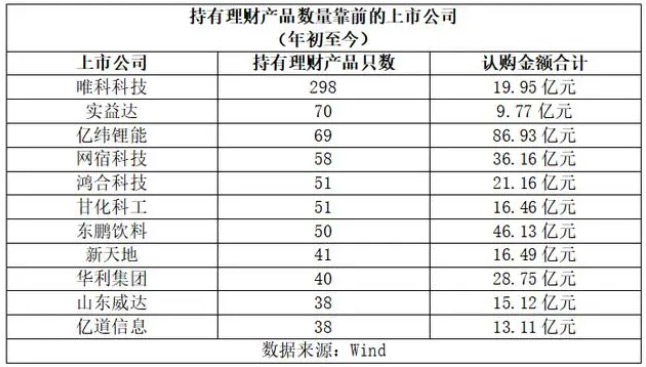

Wind數據顯示,今年以來共696家上市公司持有5737只理財產品,合計認購總額為4141.57億元。相比之下,去年同期有1145家上市公司合計持有理財產品10118只,認購總額為7306.16億元。從理財產品類型來看,上市公司購買的產品以結構性存款為主,563家上市公司累計認購了2751.60億元,占認購總額的六成以上。此外,證券公司理財、銀行理財等認購總額分別為441.17億元、304.09億元。

持有理財產品最多的是唯科科技,持有數量為298只,累計認購金額19.95億元。公開資料顯示,唯科科技主要從事精密注塑模具、注塑件以及健康產品的研發、設計、制造和銷售業務,去年1月登陸創業板。從唯科科技的發行情況來看,其在上市之時合計募資19.99億元,扣除發行費用后的募資凈額為17.56億元。

今年以來理財產品認購金額超過10億元(含)的上市公司達105家,認購金額在30億元以上的有13家上市公司。其中,億緯鋰能共持有69只理財產品,合計認購金額86.93億元;航發動力持有19只理財產品,合計認購金額82億元。截至今年一季度末,億緯鋰能和航發動力的貨幣資金分別為92.65億元和48.71億元。此外,129家公司合計認購金額在1億元以下,88家公司僅持有一只理財產品。

浙江大學國際聯合商學院數字經濟與金融創新研究中心聯席主任、研究員盤和林在接受《經濟參考報》記者采訪時表示:“這一情況的出現或是因為利率下降,導致理財產品收益下降。上市公司理財的目的,一個是獲得收益,另一個是保障資產安全,如果達不到目標自然會減少投資。”

部分上市公司理財“踩雷”

在業內人士看來,上市公司使用閑置資金購買理財產品,其本意是提高資金使用率并爭取適當收益,但近幾年來上市公司“踩雷”理財產品的事情也時有發生。如果投資額度較大的話,可能對公司業績和現金流產生影響。

如南華儀器今年4月對外披露稱,公司于2021年7月30日以自有資金6000萬元認購重慶國際信托股份有限公司(簡稱“重慶信托”)發行的“重慶信托·昆明融創城項目集合資金信托計劃”。2022年4月30日,公司收到重慶信托發來的臨時公告,債務人昆明融創城投資有限公司及其擔保人資金出現流動性困難,到期未能償還借款構成實質違約,信托計劃終止。因此南華儀器結合近期回款情況,對上述理財產品計提減值準備3029.4萬元。

同月,恒銀科技對外披露了關于購買信托產品逾期兌付事項進展公告,2021年7月,恒銀科技購買了17000萬元“國民信托·慧金87號集合資金信托計劃”,期限18個月,預期年化收益率11.00%,但截至披露日僅收到該產品投資收益1298.59萬元,本金16999.15萬元及剩余投資收益到期未兌付;2021年9月,恒銀科技購買了1500萬元“長安寧—盈祥1號集合資金信托計劃”,期限12個月,預期年化收益率8.00%,但截至披露日僅收到該信托產品投資收益63.67萬元,本金1500萬元和剩余投資收益尚未兌付。

在盤和林看來,導致部分上市公司理財“踩雷”主要有兩大因素,一個是周期性因素,存在不可抗力,另一個是企業決策因素,上市公司對目標理財產品的底層產品了解不足。

因投資理財遭監管問詢

也有部分公司因購買理財產品,而遭到監管層的問詢。如隆鑫通用6月16日對外披露了關于公司購買私募基金產品及相關風險提示的公告,經公司董事長涂建華審批,公司認購了華睿千和聚財精選一百六十六號私募證券投資基金產品共7億元。值得一提的是,涂建華本次以公司名義購買私募股權投資基金未取得公司董事會授權。涂建華代表公司于6月14日簽署了《基金合同》,公司在6月15日《基金合同》生效后,才對外披露此事。

對此,上交所要求隆鑫通用認真核查并披露涂建華以公司名義購買私募投資基金產品的動機及必要性,相關產品底層投資情況和資金去向,核實投資資金是否直接或間接流向涂建華及其關聯方,并據此說明是否存在資金占用及其他可能侵占上市公司利益的情形。隆鑫通用回復稱,董事長提議拓展公司購買理財產品的投資渠道,是希望提升公司盈利能力。公司已于6月19日全額收回7億元認購款,在最大程度上挽回資金損失。

今年4月,康力電梯也收到深交所下發的問詢函。截至2022年末,康力電梯貨幣資金期末余額為16.54億元,包括銀行存款16億元,庫存現金及其他貨幣資金合計約0.53億元(其中使用受限的貨幣資金金額為0.52億元)。自2019年始,康力電梯及子公司連續四年披露公告稱(擬)使用不超過人民幣16億元的閑置自有資金進行委托理財。對此,深交所要求康力電梯說明公司連續四年進行大額委托理財的原因及合理性。(記者 謝碧鷺 北京報道)

相關稿件