中國企業報集團主管主辦

中國企業信息交流平臺

日前,長沙銀行披露了2023年年報和2024年一季報。2023年,我國疫情防控轉段,經濟恢復發展,深耕瀟湘大地的長沙銀行,也在這一年成功實現規模體量歷史性躍遷,經營發展登上更高平臺,改革轉型激發出更強活力。

財報顯示,長沙銀行經營發展保持規模、效益、質量全面穩步提升的良好態勢,資產規模跨越萬億門檻,經營效益穩步向好,風險管理全面強化,同時轉型發展步伐也進一步加快。2023年,長沙銀行資產總額突破一萬億元,上一輪十年戰略提前兩年完美收官,正式成為湖南首家、A股第八家萬億級城商行。實現營業收入248.03億元,同比增長8.46%;歸屬于母公司股東的凈利潤74.63億元,同比增長9.57%。凈息差、ROE、ROA、成本收入比等效益指標在上市銀行中保持較優水平。同時,資產質量穩中向好,風險抵御能力保持強大,不良貸款率降至1.15%,不良貸款撥備覆蓋率穩定在310%以上,均明顯好于同業平均水平。

報告期內,長沙銀行以打造“區域領先的生態銀行”為業務發展目標,穩步推進“3+2”生態體系在湖湘地區的金融實踐,縣域、零售、對公等業務優勢進一步擴大。截至2023年末,縣域存貸款余額分別為2045.74億元、1697.00億元,同比分別增長16.01%、19.25%,保持高速增長態勢。零售業務發揮本土城商行優勢,深化零售發展轉型,財富管理業務收入實現逆勢增長,零售客戶資產管理規模(AUM)達4001.77億元,同比增長21.09%。對公業務緊跟國家及省市戰略部署、積極適應新經濟形勢,加大對公信貸投放力度,重點領域融資余額快速增長。

一、經營規模持續壯大,效益水平不斷向好

2023年以來,長沙銀行積極響應國家要求,認真做好穩增長、調結構、促轉型、防風險等各項工作,同時全力謀發展、增效益,實現規模體量進一步擴大,經營效益不斷向好,發展質量明顯提升。

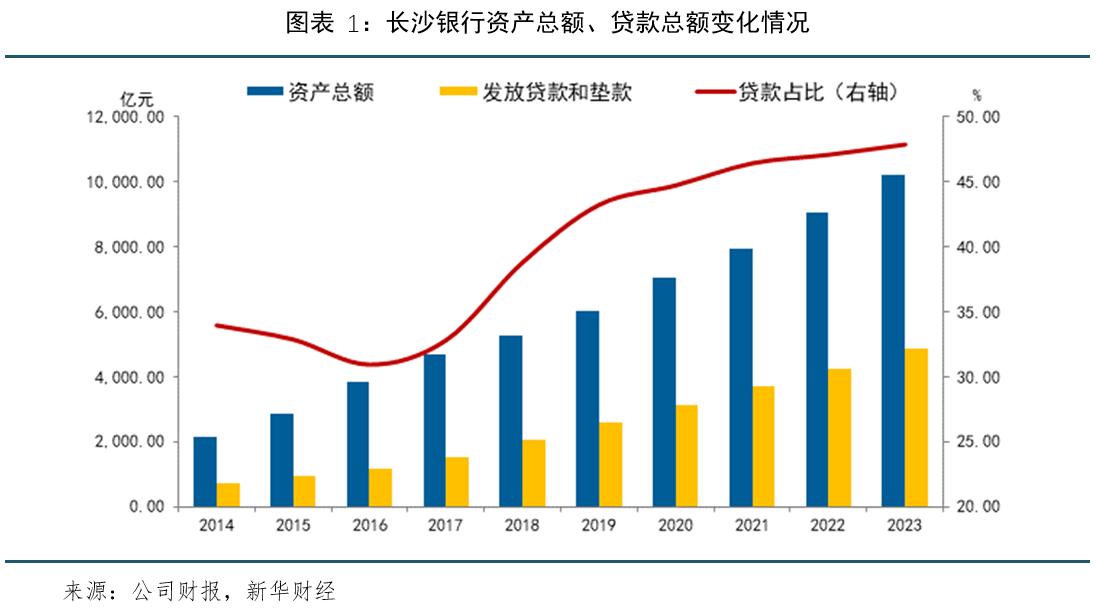

規模破萬億后持續增長,資產總額達到10613.03億元。2023年,長沙銀行資產規模突破一萬億元,提前兩年實現“萬億”資產的戰略目標,正式成為湖南首家、A股第八家萬億級城商行。數據顯示,截至2023年末,長沙銀行資產總額達到10200.33億元,同比增長12.74%;其中,發放貸款和墊款本金總額達到4883.91億元,同比增長14.64%,發放貸款和墊款余額占資產總額的比重從上年末的45.62%提高到46.45%。今年一季度,該行經營規模持續增長,季末資產總額達到10613.03億元,較年初增長4.05%;其中,發放貸款及墊款本金總額5223.17億元,較年初增長6.95%,貸款總額占資產總額的比重提升至49.21%,信貸本源業務驅動規模增長的特征進一步凸顯。

經營效益持續向好,保持較快業績增速。2023年,長沙銀行實現營業收入248.03億元,同比增長8.46%;歸屬于母公司股東的凈利潤74.63億元,同比增長9.57%。2024年一季度,實現營業收入65.61億元,同比增長7.89%;歸屬于母公司股東的凈利潤20.93億元,同比增長5.75%。對比來看,長沙銀行繼續保持高于行業整體水平的業績增速,主要盈利指標保持優異水平。2023年其凈利息收益率2.31%,加權平均凈資產收益率12.50%,均處在行業前列。

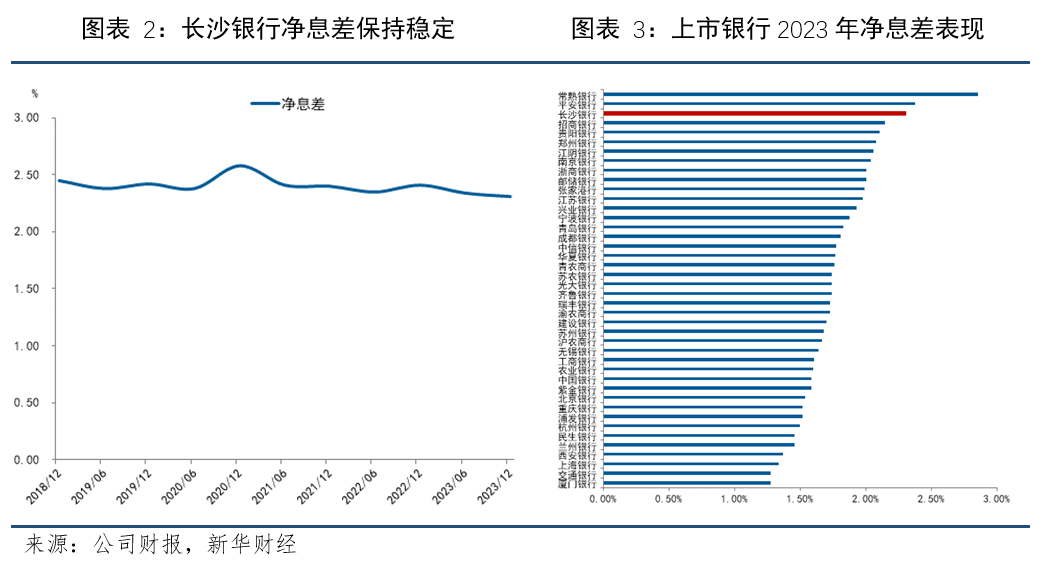

2023年利息凈收入雙位數增長,凈息差穩定靠前。長沙銀行2023年實現利息凈收入200.28億元,同比增長11.47%,保持雙位數增長,占營業收入的80.75%。數據顯示,該行利息收入之所以能夠保持較高增速,除了經營規模持續壯大外,凈息差、凈利差的穩定性也提供了重要支撐。2023年,長沙銀行凈息差為2.31%,凈利差為2.43%,均明顯高于同業水平,并且保持著較高的穩定性,降幅小于同業。該行凈息差水平在A股42家上市銀行中排名第三,同時也是凈息差下降幅度最小的上市銀行。非息收入方面,長沙銀行實現手續費及傭金收入22.54億元,同比增長14.28%。其中,在全面提質財富客戶服務模式帶動下,代理業務手續費收入5.61億元,同比增長113.56%。

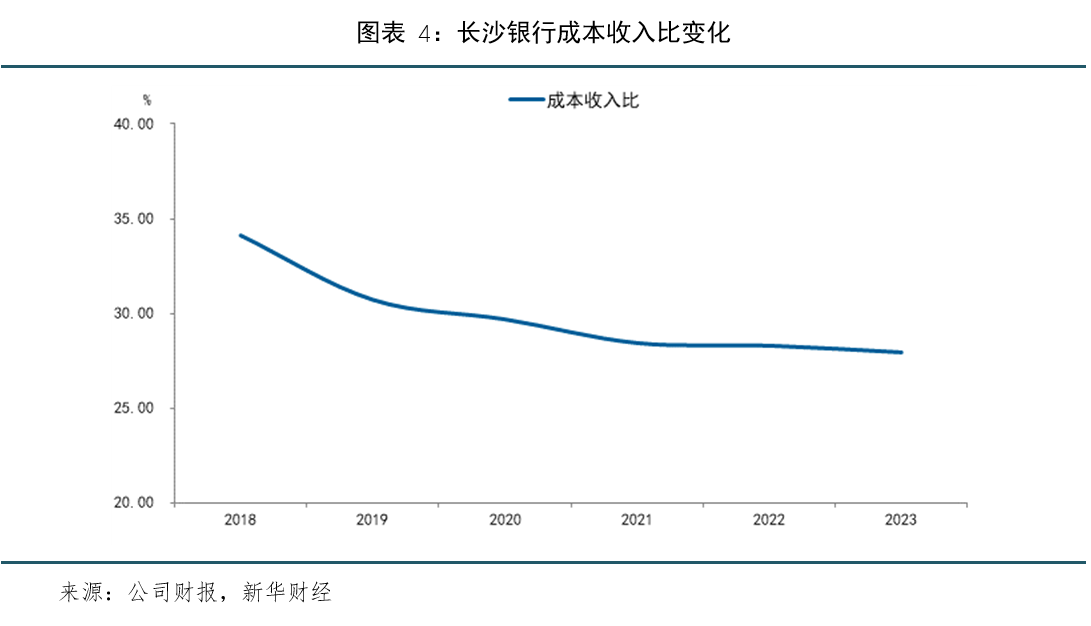

成本收入比連續五年下降,降本增效全面深化。2023年,長沙銀行業務及管理費69.33億元,同比增長7.13%,成本收入比27.95%,同比下降0.35個百分點。近年來,長沙銀行加大資源投入縣域戰略和零售轉型,同時持續深化降本增效,全面加強費用管控,其業務及管理費增速始終保持在營收增速以下,成本收入實現連續五年下降,運營管理效率達到同業較優水平。

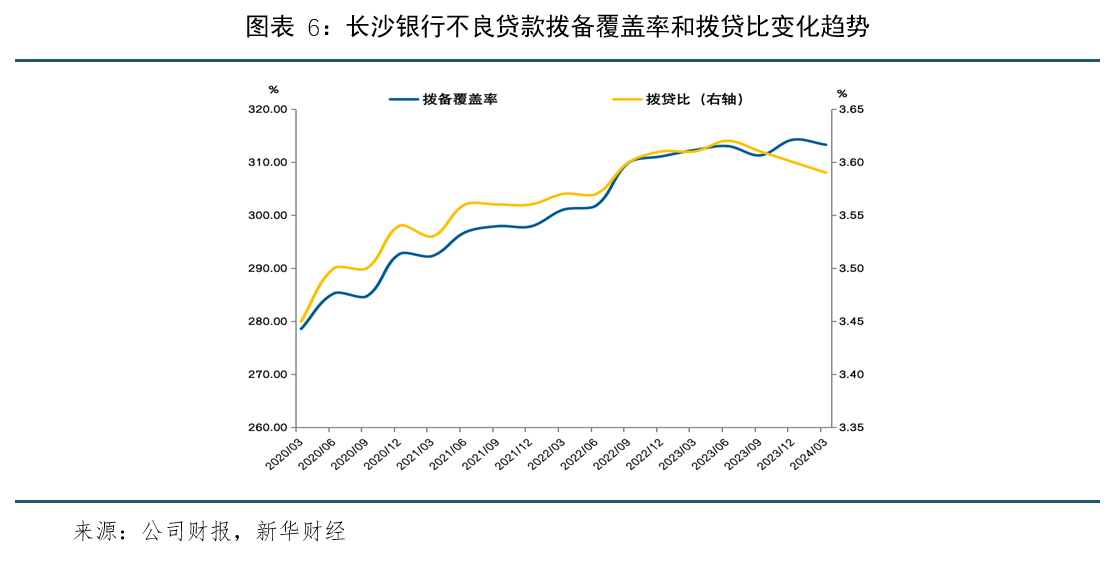

撥備計提力度進一步加大,堅持審慎經營。2023年,長沙銀行繼續秉承審慎經營原則,進一步加大減值損失計提力度,提升風險抵御能力,全年共計提信用及其他資產減值損失82.26億元,同比增加7.70億元,增長10.33%。在銀行業普遍降低撥備計提反哺利潤的環境下,長沙銀行逆勢加大計提力度,一方面體現了對審慎經營的堅持;另一方面也反映了其經營發展的穩定性。目前,該行撥備覆蓋率穩定在310%以上,在A股上市銀行中居于前列。

二、風險管理全面強化,資產質量持續夯實

良好的規模與效益表現的背后,長沙銀行資產質量持續穩中向好。2023年,長沙銀行堅持審慎的風險管理文化,優化完善全面風險管理體系,全面推動風險管理數字化、系統化、智能化建設,不斷夯實商業銀行金融資產質量的“壓艙石”。

不良貸款處置初見成效,不良率進一步下降。截至2023年末,長沙銀行不良貸款率為1.15%,較上年末下降0.01個百分點,自2020年第一季度以來保持穩步下降的趨勢。今年一季度末,長沙銀行不良貸款率持平在1.15%,資產質量保持穩定。

橫向比較來看,長沙銀行資產質量明顯優于行業水平。根據年報和一季報數據,在42家A股上市銀行中,長沙銀行不良率指標繼續處于較優水平。國家金融監督管理總局數據顯示,2023年末,我國商業銀行不良貸款率為1.59%,城商行不良貸款率為1.75%,長沙銀行顯著低于兩者。

撥備水平高位維持穩態,風險抵補能力整體充足。截至2023年末,長沙銀行不良貸款撥備覆蓋率314.21%,較上年末上升3.12個百分點,撥貸比3.60%,較上年末小幅下降0.01個百分點,抗風險能力保持穩定。根據國家金融監督管理總局數據,截至2023年末,商業銀行撥備覆蓋率為205.14%,城商行撥備覆蓋率為194.94%,長沙銀行顯著高于行業平均水平。

資本充足率保持平穩,內生增長能力增強。2023年,長沙銀行持續深化資本管理,通過規劃、配置和考核等手段,優化業務結構,提升資本回報能力,促進資本內生和風險加權資產增長的平衡,保持資本充足水平的穩定。截至2023年末,長沙銀行核心一級資本充足率、一級資本充足率、資本充足率依次為9.59%、10.57%、13.04%,各級資本充足率水平均滿足監管要求。

三、“3+2”生態體系穩步推進,金融服務深扎穩沉

2023年,長沙銀行以打造“區域領先的生態銀行”為業務發展目標,穩步推進“3+2”生態體系在湖湘地區的金融實踐,縣域、零售、對公等業務優勢進一步擴大。截至2023年末,縣域存款余額達2045.74億元,同比增長16.01%,縣域貸款余額達到1697.00億元,同比增長19.25%;個人存款達3360.93億元,同比增長23.62%,個人貸款達1847.72億元,同比增長7.40%;對公存款余額2911.50億元,同比增長1.85%,對公貸款余額2903.70億元,同比增長20.50%。

在縣域金融服務方面,長沙銀行堅持縣域金融“一號工程”戰略定位,通過打造特色產品推動縣域金融增長動能持續釋放。2023年,該行推出“湘村快貸”并進行創新試點,成功搭建包含85萬涉農客群的基礎數據庫。隨著“湘農快貸”升級迭代,業務品類進一步擴充,展業機構實現湖南省內縣域100%覆蓋,截至2023年末,“湘農快貸”授信金額達到2.19億元,貸款余額達到1.29億元。此外,“湘村在線”服務平臺在線用戶數突破10萬戶,有力推動“互聯網+政務服務+金融服務”向鄉村延伸覆蓋。

作為深耕湖南的優勢本土城商行,區域充沛的居民消費能力為長沙銀行發展零售業務創造了良好的外部條件。2023年,長沙銀行持續深化零售發展轉型,零售業務實現全面發展。

為順應市場變化趨勢,滿足客戶避險的投資需求,2023年長沙銀行推行以理財、保險和基金定投為主的產品配置,財富管理業務收入實現逆勢增長。截至2023年末,該行財富客戶數達117.97萬戶,同比增長20.45%;零售客戶資產管理規模(AUM)達4001.77億元,同比增長21.09%;財富管理手續費收入達5.20億元,同比大幅增長150.81%。消費貸款穩中有進,一方面,長沙銀行不斷完善消費貸款產品矩陣,推出快樂秒貸、房e快貸、易得貸等拳頭產品,形成對本地客群的廣泛覆蓋;另一方面,該行持續挖潛存量客戶需求,推行“一個產品+一類客群+一套打法+一套定價模式”的精準營銷策略。截至2023年末,該行消費貸款余額達675.66億元,增幅達21.58%。信用卡發卡數保持穩定增長,2023年累計發卡332.77萬張,較上年末增加26.79萬張,同比增長8.75%。

2023年,長沙銀行深入推進數字化經營,搭建“智能化、自動化、個性化”的數智經營體系,為零售業務的快速發展提供有力支撐。截至2023年末,長沙銀行網絡銀行用戶數超過1090萬戶,網絡渠道月均活躍用戶(MAU)達239.00萬戶。

在深化零售業務轉型同時,長沙銀行緊跟國家及省市戰略部署、積極適應新經濟形勢,加大對公信貸投放力度,全力支持實體經濟,為產業轉型升級提供有力支持。

長沙銀行貫徹中央金融工作會議精神,做好金融“五篇大文章”。截至2023年末,該行普惠小微企業貸款余額582.58億元,較上年末增加88.32億元,普惠小微企業貸款戶數71959戶,較上年末增加5476戶;綠色金融貸款余額429.03億元,較上年末增加103.02億元,增長31.60%;科技金融貸款余額377.37億元,較上年末增加55.67億元;堅持發展養老金融,持續壯大255家“超能力俱樂部”養老服務平臺;深化數字金融,未來三年,將初步建成全棧國產化大數據基礎平臺,提煉打造一批數字化經營標桿場景和“樣板間”,實現新增和存量業務線上化率100%,數字化模型策略對信貸資產業務的有效支撐率達100%,驅動客戶價值持續增長。

與此同時,圍繞儲能材料、工程機械、生物醫藥、節能環保、新能源汽車以及教育行業等關鍵領域,長沙銀行持續加大優質金融供給。2023年,該行累計投放金額超過74億元,全力服務湖南省重點產業倍增計劃,有力支持省、市重點產業項目168個,投放信貸資金175.51億元、同比增長28.40%。

此外,長沙銀行將市場投資作為其資金業務轉型的重要抓手,通過債券、外匯代客、票據等業務進一步提高綜合金融服務能力。截至2023年末,該行交易性金融資產余額1210.20億元,同比增長10.35%。同時,獲批基金托管資格,填補了湖南省該項業務空白;獲批全國首批區域做市商,全面推動“創建湖南省地方債債券籃子”“創立掛鉤‘CFETS湖南省債券綜合指數’的產品”“創立湖南省優質資產合作平臺”和“創新湖南信用債區域做市模式”四大舉措,進一步支持湖南區域經濟和產業發展。

相關稿件