中國企業報集團主管主辦

中國企業信息交流平臺

前言:7月20日,勵訊集團旗下律商聯訊風險信息(簡稱“律商風險”)中國產品經理崔彧,在2023分子實驗室烏鎮保險科技節的“車險科技與車生態創新大會”分論壇上,發表了“數據賦能車險智慧決策,智能駕駛對車險的沖擊”主題演講,同中國車險業界同仁們共同探討了智能駕駛的發展現狀、主要功能、對車險的影響,及律商風險對智能駕駛的研究。律商風險智能駕駛數據產品帶來的不是零和博弈,而是市場共贏,促成車險定價與科技進步的奔赴融合。

圖為律商風險中國產品經理崔彧

智能駕駛——對車險經營的顛覆式沖擊

智能駕駛的定義及發展現狀

不知各位平時在駕駛車輛時,是否有這些發現:如果我們近幾年更換過座駕或是搭乘一些新的車型,我們的車輛多了許多從前沒見過的提示信息,會在緊急狀態下自動剎車,會在開車門時預警,或導航軟件都能識別交通燈的信號甚至讀秒等等,這些是智能駕駛開始滲入我們生活的體現。崔彧表示:“智能駕駛的普及并未像新能源概念來臨時一樣轟轟烈烈,它更像是隨風潛入夜,潤物細無聲地鋪向市場,潛移默化地影響我們的駕駛習慣;但不同于來勢的溫柔,智能駕駛對車險經營的沖擊卻是顛覆性的。”

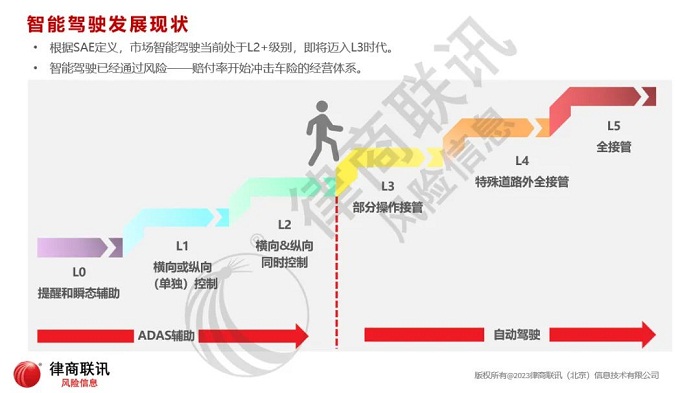

據國際汽車工程師協會(SAE)的定義,在L2及以下的智能駕駛功能,稱為高級輔助駕駛(ADAS)功能;而自L3級別開始,就是自動駕駛。為何律商風險現在才拋出智能駕駛在車險上的研究?因為當前智能駕駛已經在L2級別徘徊4年,各大廠商都已邁入L3時代僅剩臨門一腳。但要從以人為主跨越到以系統為主進行駕駛,除了智能技術的成熟,還需要交通環境、法律責任、包括車險的承保理賠全方位地支持跟進。隨著智能駕駛升級需求日趨強烈,車企、交管、法務部門、車主們以及作為經營車險主體的財險公司的摩拳擦掌,律商風險也做好了充足準備。

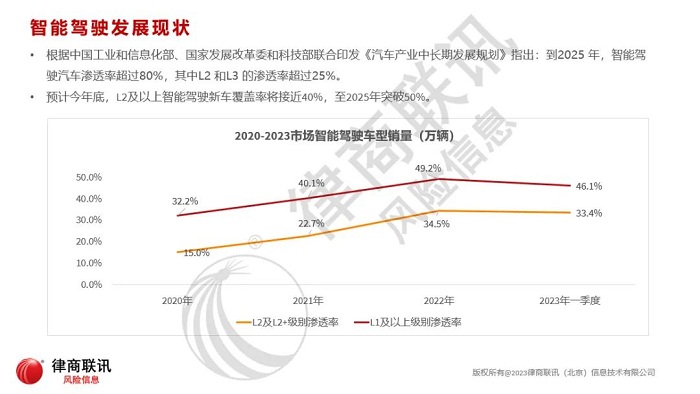

從設計理念上,智能駕駛主要針對便捷性和安全性。其中便捷性即解放駕駛人;安全性則是降低車輛事故率和損失,保障人民生命財產安全。綜合來看是改善交通環境,造福社會,利國利民的創造性變革。因此早在2017年,國家工信部等部門就已經對智能駕駛在國內的發展進行了長遠預期。截至目前,L2及L2+級別的智能駕駛車輛新車滲透率已超出當年預期,2022年全年,L2及以上智能駕駛新車覆蓋率突破1/3,預計到2023年底,將接近40%,至2025年突破50%。

智能駕駛普及速度能夠突飛猛進,一方面得益于近年來國內新能源車迅猛發展的帶動,另一方面更是證實了市場對于智能駕駛技術的需求和肯定。崔彧表示,“現如今,智能駕駛早已不是幾年前很多人認為的高端車專屬,ADAS功能早已飛入尋常百姓家,成為我們身邊隨處可見的常規功能。在國家及車企將繼續推動智能駕駛普及的背景下,如此高的市場覆蓋率和發展前景,也使得智能駕駛成為車險行業必要考量的風險因素,會繼車輛能源類型革新之后,對車險經營的下一波巨大沖擊。”

智能駕駛對車險的影響

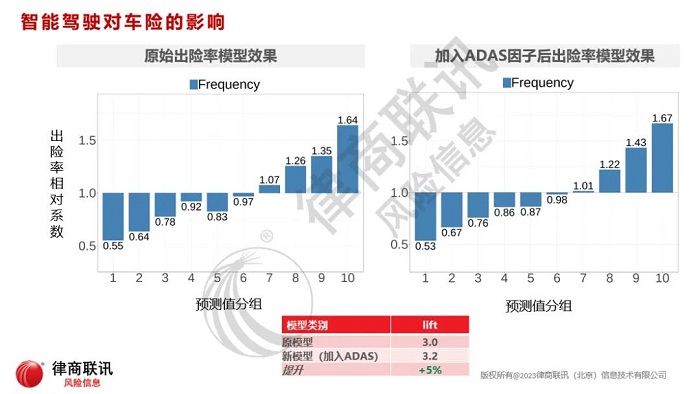

雖然ADAS技術能夠大幅降低車輛行駛過程中發生的風險,但由于當前的車險行業定價體系形成于2020年車險綜改前,尚在ADAS大規模普及前,因此并未考量車輛智能化帶來的風險變化,從而導致保費與實際風險有部分偏差,裝配ADAS功能的車輛風險會被大量高估,這一差異在使用ADAS信息篩選后會立刻量化體現出來。律商風險所屬的勵訊集團曾在當代智能駕駛的發源地——美國進行了專業團隊的驗證,發現在某保險公司通過將是否裝配ADAS納入出險率模型后,整體的模型區分度提升了5%,其顯著性僅次于出險記錄、車型、車齡等傳統費率因子的。

崔彧表示,“短期來看,在綜改后、疫情后車險成本提升,以及當前新車市場回暖的背景下,如何精耕細作,為新車和次新車提供更適當的報價,是保險公司競爭優質新增客戶的關鍵。長遠來看,隨著智能駕駛技術的成長和覆蓋度提升,不久的將來,智能駕駛不僅是車險定價的必要考量,甚至會催生出新的定價機制,或是孕育新險種、新產品的誕生,承保理賠責任也將會發生巨變。提前研究,才能盡早布局,制定合理的戰略發展思路,為未來市場環境下的經營打好基礎。”

律商風險對智能駕駛的研究

由于每家車輛品牌技術研發水平有差異,因此同一ADAS功能在不同品牌和車型上表現出對風險影響的效果大相徑庭,甚至有部分品牌車型裝配ADAS某些功能后,車輛賠付不降反升。

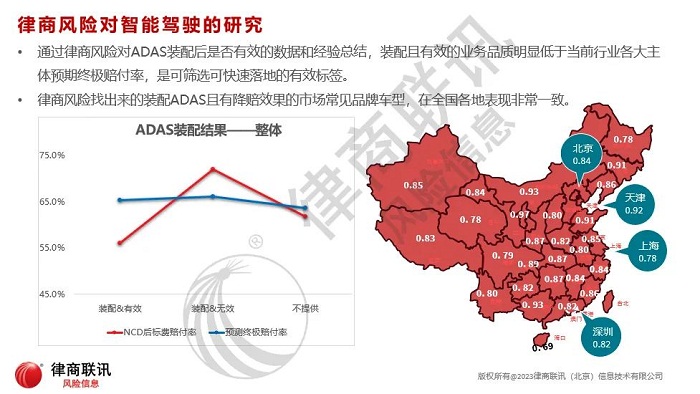

崔彧表示:“律商風險經過多年與行業份額合計超過80%的客群進行了合作驗證,得出了如下一些結論:以2020年起的新上市車型為例,裝配了ADAS后可降賠的車型保有量大約占1/3左右,而這部分業務的實際賠付率要低于客戶預期模型8-9個點,而裝了ADAS后不能降賠的車輛也有15%,這些業務的車輛實際賠付率高于客戶預期6個點左右。這個結論在各家車險公司主體高度統一,在全國各個省份也非常穩定。”

律商風險在驗證時,也嘗試區分了險種,發現無論在車損險還是三者險,通過裝配ADAS的信息可以差異化出實際與客戶預估的賠付水平,剪刀差非常明顯。當前保險公司通常習慣于在損失險上擬合定價模型,但即便利用現有因子盡力對車損險進行了風險擬合,仍會有超過30%的業務風險會被高估從而定價過保守,由此也會產生優質業務被搶走的風險;另有10%-20%的業務風險預估不足,定價偏低。這部分差異就是智能駕駛的影響力。而在責任險上,通常客戶理解為風險主要體現在從人因素上,沒有可以從車量化的因素。律商風險的研究結果表明,ADAS就是可以量化責任險的從車因素,而且影響力度非常強。“智能駕駛不僅造福駕駛人自己,更是對他人的負責,鼓勵智能駕駛就是鼓勵優質業務的流入。”崔彧表示。

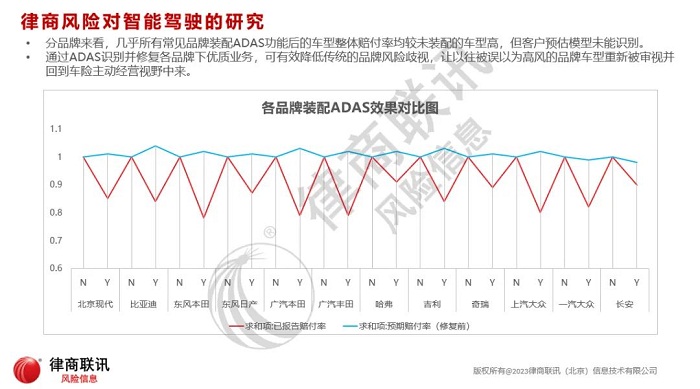

律商風險也嘗試在不同車輛品牌下進行分析,發現市場常見車輛品牌是否裝配ADAS,對車輛賠付率的差異都非常明顯,但客戶的現行模型幾乎都沒有識別出來,甚至可能會因為裝了ADAS的車型價格較高而更加高估了風險。針對已經購買了ADAS產品的客戶,律商風險均提供了“模型調優支持”的服務,優化后客戶模型的風險差異效率有明顯提升。通過ADAS信息還可糾正對傳統非優質品牌業務的歧視,找出這些品牌中的優質車型,展現它們的風險改善趨勢,使各個品牌重新回到財險公司的承保視線中。

智能駕駛與車險—短期與長期的雙向奔赴

短期來看,智能駕駛數據可以使得車險行業定價與風險更加契合,使30%的新車客戶和10%的舊車客戶獲得更有競爭力的報價,同時使5%左右的業務優化至少3%的賠付率。這一效益隨著智能駕駛普及趨勢還將不斷擴大。長期來看,智能駕駛將直接改變中國車險的風險結構甚至形態。

智能駕駛與中國車險行業,短期與長期的雙向奔赴,精耕細作智能駕駛這塊未被開墾的良田。律商風險將與中國車險行業同仁們,共同耕耘,共同收獲!

相關稿件